जानबूझकर कर्ज नहीं चुकाने वालों का कर्ज निपटाने के आरबीआई के कदम से बैंकिंग प्रणाली पर गंभीर असर पड़ेगा। यह मध्यम वर्ग के लोग हैं जिनकी जमा राशि का उपयोग थोड़ी सी वसूली के साथ ऋण माफ करने के लिए किया जाएगा।

श्री थॉमस फ्रैंको, पूर्व महासचिव, ऑल इंडिया बैंक ऑफिसर्स कन्फेडरेशन (एआईबीओसी) और ग्लोबल लेबर यूनिवर्सिटी में संचालन समिति के सदस्य द्वारा

सेंटर फॉर फाईनेन्सिअल एकाउंटेबिलिटी से पुनरुत्पादित, www.cenfa.org

आरबीआई के नए परिपत्र के अनुसार, जानबूझकर चूक करने वाले और धोखाधड़ी में शामिल कंपनियां बैंकों और गैर-बैंकिंग वित्तीय कंपनियों द्वारा समझौता निपटान या तकनीकी बट्टे खाते में डाल सकती हैं।

परिभाषा के अनुसार, “इरादतन चूककर्ता (विलफुल डिफॉल्टर) वह उधारकर्ता है जो भुगतान करने की क्षमता होने के बावजूद ऋण चुकाने से इनकार करता है।” और, “धोखेबाज वह है जो जानबूझकर झूठे दस्तावेजों/जानकारी के साथ बैंक को धोखा देता है और पैसे का दुरुपयोग करता है।” दोनों आपराधिक अपराध हैं।

2019 तक, RBI ने अपने परिपत्र अधिसूचना ‘RBI/2018-19/203, DBR No.BP.BC 45/21.04.048/2018-19 दिनांक 7.6.2019 के पैरा 34’ के माध्यम से बैंकों को स्पष्ट रूप से निर्देश दिया था कि वे “उधारकर्ता जिन्होंने धोखाधड़ी/गलतियां/जानबूझकर चूक की है, वे पुनर्गठन के लिए अयोग्य रहेंगे।”

यह पहले के निर्देशों की पुनरावृत्ति थी जो लंबे समय से मौजूद थे और 8 जून, 2023 तक लागू थे। चौंकाने वाली बात यह है कि केंद्रीय बैंक ने अपने परिपत्र ‘RBI/2023-24/40 DOR.STR.REC.20/21.04.048/2023-24’ दिनांक 8 जून, 2023 को कथित तौर पर जानबूझकर चूक करने वालों धोखेबाजों और अपराधी की मदद करने के लिए संशोधित किया। पैरा 6(ii) में कहा गया है, “धोखाधड़ी या जानबूझकर चूक करने वाले के रूप में वर्गीकृत देनदारों के संबंध में समझौता निपटान के प्रस्तावों को, जैसा कि इस अनुबंध के खंड 13 के अनुसार अनुमति है, सभी मामलों में बोर्ड की मंजूरी की आवश्यकता होगी।”

पैरा 13 अनुलग्नक (Annex) विनियमित संस्थाएं ऐसे देनदारों के खिलाफ चल रही आपराधिक कार्यवाही पर प्रतिकूल प्रभाव डाले बिना जानबूझकर चूककर्ता या धोखाधड़ी के रूप में वर्गीकृत खातों के संबंध में समझौता निपटान या तकनीकी बट्टे खाते में डाल सकती हैं।

2014 के बाद से, भारत सरकार ने सार्वजनिक स्वामित्व वाले बैंकों में अधिकारी निदेशकों और कर्मचारी निदेशकों की नियुक्ति नहीं की है और बोर्ड में सत्तारूढ़ दल के राजनीतिक समर्थक हैं। आरबीआई ने अधिकारी और कर्मचारी निदेशकों की नियुक्ति न होने पर सवाल नहीं उठाया है।

आरबीआई के डिप्टी गवर्नरों में से एक ने हाल ही में सार्वजनिक स्वामित्व वाले बैंकों के निदेशक मंडल को संबोधित करते हुए बोर्ड के कामकाज के बारे में खेद व्यक्त किया। तो यह कोई भी अनुमान लगा सकता है कि बोर्ड समझौता निपटान को कैसे मंजूरी देंगे। अधिकारियों और कर्मचारियों की तरह उनकी कोई जवाबदेही नहीं है। एसिओसेशनों और यूनियनों के निगरानीकर्ताओं के बिना, बोर्ड अपारदर्शी हो गए हैं और उनके निर्णय सूचना के अधिकार के तहत भी उपलब्ध नहीं हैं।

हम यह भी जानते हैं कि एक बार समझौता हो जाने के बाद मामलों का क्या होता है।

इससे बैंकिंग सिस्टम पर गंभीर असर पड़ने वाला है। यह मध्यम वर्ग के जमाकर्ता हैं जिनकी जमा राशि का उपयोग छोटी वसूली के साथ ऋण माफ करने के लिए किया जाएगा और अपराधी एक बार फिर लोन ले सकते हैं। जैसे-जैसे उनका डेटा साफ होगा, उनकी सिबिल रेटिंग में सुधार होगा। स्वाभाविक रूप से, अच्छे उधारकर्ता जो तुरंत भुगतान कर रहे हैं वे चूक करना शुरू कर देंगे। इसका असर बैंकों पर पड़ेगा। मजबूत संपार्श्विक देने वाले उधारकर्ताओं को छोड़कर, अन्य लोग चूक करेंगे और बट्टे खाते में डालने की उम्मीद करेंगे।

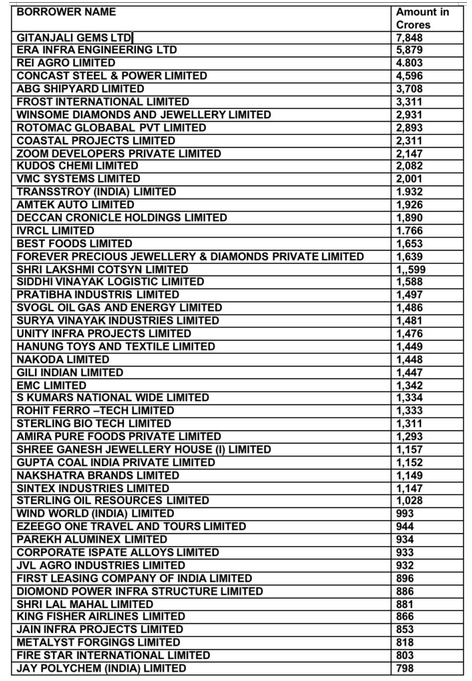

वे कौन लोग हैं जिन्हें लाभ होने वाला है? 2018 में, यह बताया गया कि 5,600 इरादतन चूककर्ता में से 15% गुजरात से थे। यहां 2022 में शीर्ष 50 इरादतन चूककर्ता पर आरबीआई का डेटा है:

एबीजी शिपयार्ड (ऋषि अग्रवाल), विनसम डायमंड्स (जतिन मेहता), और कई अन्य विलफुल डिफॉल्टर सत्ता के गलियारों के करीब हैं। कुछ पहले से ही विदेश में हैं। 28 बैंकों को 23,000 करोड़ रुपये का चूना लगाने वाले एबीजी शिपयार्ड के अग्रवाल अब समझौता कर सकते हैं।

इसी तरह, मेहता, जो अडानी के करीबी रिश्तेदार हैं, जो भाग गए थे, अब वापस आ सकते हैं। विजय माल्या, मेहुल चोकसी, नीरव मोदी और अन्य के साथ भी ऐसा ही हो सकता है। वे चुनाव अभियानों के लिए धन देंगे।

नेशनल कंपनी लॉ ट्रिब्यूनल (एनसीएलटी) पहले से ही डिफॉल्टरों की मदद कर रहा है। यहां तक कि संसद की स्थायी समिति भी एनसीएलटी की कड़ी आलोचना कर चुकी है। पिछले 10 वर्षों में राइट ऑफ के कारण एनपीए में 13,22,309 करोड़ रुपये की कमी आई है।

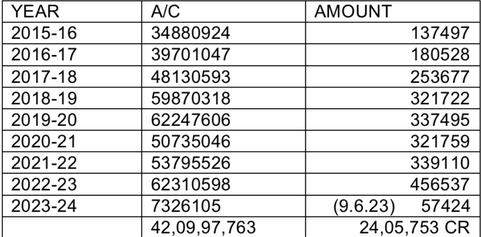

एक और बड़ा राजनीतिक फायदा होने वाला है। पिछले नौ वर्षों में, बैंकों ने 9 जून, 2023 तक 42 करोड़ से अधिक उधारकर्ताओं को 24,05,753 करोड़ रुपये का मुद्रा ऋण दिया है। नीचे दिए गए वर्ष-वार स्वीकृतियां देखें:

वित्त मंत्री सरकारी स्वामित्व वाले बैंकों को लक्ष्य दे रहे हैं जो गैर-बैंकिंग वित्तीय कंपनियों को ऑन-लेंडिंग और सह-उधार देने के लिए भी मजबूर हैं। कई जगहों पर, सत्तारूढ़ पार्टी के कार्यकर्ता कर्जदारों से कहते हैं कि यह एक उपहार है और इसे चुकाने की करूरत नहीं है । इसलिए, एनपीए बढ़ रहा है और बैंक 25% बट्टे खाते में डाल रहे हैं और क्रेडिट गारंटी फंड से 75% का दावा कर रहे हैं। लेकिन इससे कर्ज लेने वाले का सिबिल स्कोर प्रभावित होता है। इनमें से ज्यादातर जानबूझकर कर्ज नहीं चुकाने वाले हैं। अब वे थोड़ा भुगतान कर सकते हैं, सिबिल स्कोर क्लियर कर सकते हैं और फिर से उधार ले सकते हैं।

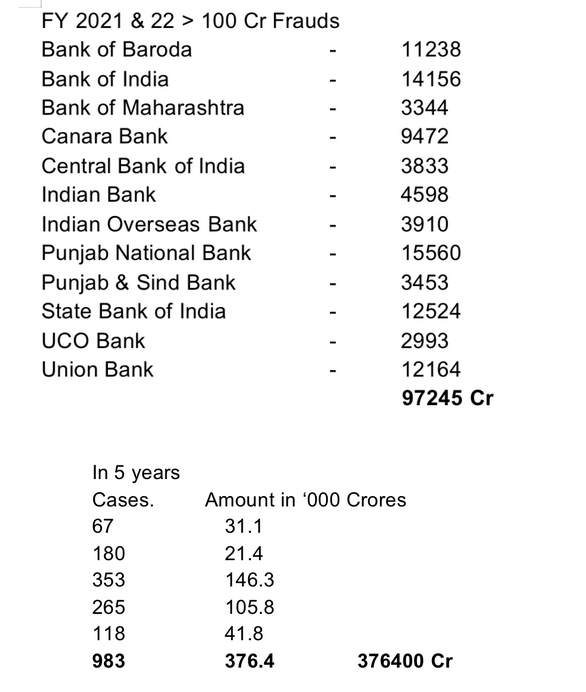

आइए एक नजर डालते हैं धोखाधड़ी पर. अकेले 2023 में, बैंकों द्वारा RBI को 13,530 धोखाधड़ी की सूचना दी गई। 2021 और 2022 में, सार्वजनिक स्वामित्व वाले बैंकों ने अकेले 100 करोड़ रुपये से अधिक के बकाया खातों में 97,245 करोड़ रुपये की धोखाधड़ी की सूचना दी। नीचे बैंक-वार सूची देखें:

पिछले पांच वर्षों में बैंकों ने 100 करोड़ रुपये से अधिक यानी 3,76,400 करोड़ रुपये की 983 धोखाधड़ी की सूचना दी है। क्या इन अपराधियों से समझौता करना सही है? यह तो साफ़ लूट है!

इन्सॉल्वेंसी एंड बैंकरप्सी कोड के तहत स्थापित एनसीएलटी के माध्यम से, हेयरकट के नाम पर जनता के लाखों करोड़ रुपये को बट्टे खाते में डाल दिया गया है। कुछ अमीर कॉरपोरेट्स को धन हस्तांतरित करने के लिए बैंकों को कुछ पूंजी दी जाती है। बदले में वे चुनावी बांड और अन्य तरीकों से राजनीतिक दल का समर्थन करते हैं।

छोटे ऋणों को माफ करने से चुनाव में लाभ मिलता है क्योंकि इसकी संख्या बहुत बड़ी है।

कम ब्याज पाने वाले, अधिक बैंक शुल्क देने वाले और अधिक ब्याज देने वाले छोटे उधारकर्ताओं की कीमत पर बैंक की बैलेंस शीट को उच्च मुनाफे के साथ साफ-सुथरा दिखाया गया है। अब निजीकरण के नाम पर इन्हें बेचना होगा आसान!

आरबीआई को राजनीतिक लाभ के लिए एक उपकरण के रूप में इस्तेमाल किया जा रहा है, जो कानून का उल्लंघन है।

बैंकिंग विनियमन अधिनियम की धारा 21 में लिखा है: ” बैंकिंग कंपनियों द्वारा अग्रिमों को नियंत्रित करने की रिज़र्व बैंक की शक्ति (1) जहां रिज़र्व बैंक संतुष्ट है कि यह सार्वजनिक हित में या जमाकर्ताओं या बैंकिंग नीति के हित में आवश्यक या समीचीन है ऐसा करने के लिए, यह आम तौर पर बैंकिंग कंपनियों द्वारा अपनाई जाने वाली अग्रिमों के संबंध में नीति निर्धारित कर सकता है।”

जानबूझकर ऋण न चुकाने वालों और धोखेबाजों के ऋणों का यह समझौता निपटान न तो सार्वजनिक हित में है और न ही जमाकर्ताओं के हित में है। यह कानून का उल्लंघन है। इसे वापस लेना होगा।

ऑल इंडिया बैंक ऑफिसर्स कन्फेडरेशन और ऑल इंडिया बैंक एम्प्लॉइज एसोसिएशन ने आरबीआई की कड़ी निंदा की है और निर्देश वापस लेने की मांग की है, ऐसा नहीं करने पर जमाकर्ताओं पर असर पड़ेगा और डिफॉल्ट बढ़ जाएगा और सिस्टम पर भरोसा नहीं रह जाएगा। इससे पतन हो सकता है।

राजनीतिक दलों और जनता को इस अवसर पर आगे आना होगा। 100 करोड़ से अधिक छोटे जमाकर्ताओं की कीमत पर बैंकों का इस्तेमाल राजनीतिक लाभ के लिए नहीं किया जा सकता है।